Die Digitalisierung sorgt für Nachfrage nach Elektrogütern weltweit. Deutsche Unternehmen profitieren davon - und setzen im Wettbewerb mit China auf bekannte Stärken.

Dr. Andreas Gontermann ist als Chefvolkswirt beim Verband der deutschen Elektro- und Digitalindustrie (ZVEI e.V.) für die Themen Märkte und Konjunktur zuständig. Im Gespräch analysiert der Experte die Exportentwicklung der Branche.

Herr Gontermann, Deutschland hat seinen Exportanteil in der Elektroindustrie 20 Jahre lang stabil gehalten. Andere Länder haben Anteile verloren. Warum konnten sich die deutschen Unternehmen behaupten?

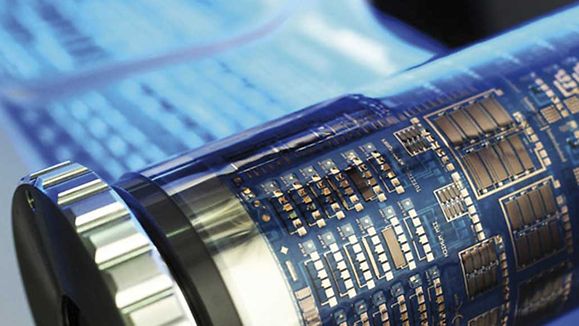

Die einfachste Begründung ist doch, dass Ausländer unsere Produkte nachfragen und kaufen. Wir sind eine stark international ausgerichtete und forschungsintensive Branche. Wir geben viel mehr für Forschung und Entwicklung aus als für harte Ausrüstungsinvestitionen. Das zahlt ein auf innovative, hoch technologisierte Produkte, die im Ausland entsprechend nachgefragt werden. Dazu sind wir unter anderem in den Leitmärkten Industrie 4.0, Energie und Energieeffizienz, Gebäude, Gesundheit oder Mobilität unterwegs. Dabei ziehen sich die Digitalisierung und Elektrifizierung querschnittsartig durch alle Themen. Wir sind mit unseren Technologien also auf Wachstumsmärkten unterwegs.

Wie sieht es mit anderen Problemen aus, ausgelöst durch die Wirtschaftssituation?

Wir haben denselben konjunkturellen Gegenwind wie andere Branchen auch, etwa die Folgen von Pandemie und Ukrainekrieg zu bewältigen. Strukturell haben wir aber Rückenwind, da unsere Absatzmärkte ein hohes Wachstumspotenzial bieten.

Japan ist ein Beispiel für ein Land, in dem die Elektroindustrie heute weniger Anteile am Weltexport hält – was lief dort anders?

Eine Begründung dafür könnte sein, dass Japan heimische Produktion ins Ausland, insbesondere nach China verlagert hat und die Märkte nun stärker von dort aus bedient.

"Exportstark sind wir im Grunde in allen Segmenten."

Sehen Sie Segmente der Elektroindustrie, in denen Deutschland besondere Stärken hat?

Exportstark sind wir im Grunde in allen Segmenten. Das liegt nicht zuletzt an unserer intensiven Einbindung in internationale Wertschöpfungsnetzwerke. So reist ein Halbleiter heute ein paar Mal um die Welt, bis er seine Endanwendung findet. Die deutsche Automation trägt mit ihren Ausfuhren zur Fabrikausrüstung der ganzen Welt bei.

Ragen noch andere Sparten heraus?

In der Elektromedizin ist Deutschland je nach Statistik an erster oder zweiter Stelle im internationalen Vergleich. Das ist technologisch und in der Qualität der Produkte begründet. China spielt hier noch kaum eine Rolle.

Als Abnehmerregionen sind Mittel- und Osteuropa und Asien für Deutschland wichtiger geworden. Was sind die Auslöser?

Mehr als die Hälfte der Weltbevölkerung lebt in Asien. Die volkswirtschaftlichen Wachstumsraten dort sind hoch. Allein China hat in den letzten 20 Jahren ein Viertel zum globalen Wirtschaftswachstum beigesteuert. Viele asiatische Länder wachsen im Windschatten Chinas mit.

Gilt dieser Aufholeffekt auch für Mittel- und Osteuropa?

Mittel- und Osteuropa haben seit den 1990er-Jahren stark aufgeholt. Hier hat sich die Wirtschaftsleistung dynamischer entwickelt als im Westen und die Länder haben sich zunehmend in die globalen Wertschöpfungsnetzwerke eingebunden. Mit dem Ukrainekrieg wurde das etwa für jedermann sichtbar, als plötzlich Kabelbäume aus der Ukraine fehlten, die für die Automobilindustrie wichtig sind.

Erwarten Sie Änderungen bei den Absatzregionen der Zukunft?

Wir beobachten bereits ein stärkeres Streben nach mehr Diversifikation unserer Ausfuhren. Damit würden wir unabhängiger von einzelnen Märkten. Schon in der Vergangenheit war es oft so: Wenn es zum Beispiel mal in den USA schwächer lief, haben wir mehr nach China exportiert, und umgekehrt. Der Trend zu mehr Diversifizierung dürfte sich angesichts der globalen Krisen noch weiter verstärken, auch innerhalb von Regionen.

China und die USA entkoppeln sich voneinander, das Decoupling – welche Auswirkungen erwarten Sie auf den Welthandel Ihrer Branche?

China ist unser größter Exportmarkt, die USA der zweitgrößte. Internationaler Handel bringt grundsätzlich enorme Wohlstandgewinne für alle. Statt auf ein Decoupling setzen wir auf Freihandel und offene Märkte. Zu starke Abhängigkeiten gilt es vor allem durch mehr Diversifizierung zu verringern.

Was ist Ihr Ausblick für die deutsche Wettbewerbsposition in den kommenden Jahren?

Wir sind zuversichtlich. Soweit die Märkte offen bleiben, sollte es auch künftig möglich sein, über Innovationen neue Absatzmärkte zu erschließen.

Verband der Elektro- und Digitalindustrie (ZVEI) Der ZVEI vertritt laut eigenen Angaben die gemeinsamen Interessen der Elektro- und Digitalindustrie und der zugehörigen Dienstleistungsunternehmen in Deutschland und auf internationaler Ebene. |

Von Christina Otte,

Eva-Maria Korfanty-Schiller

|

Bonn